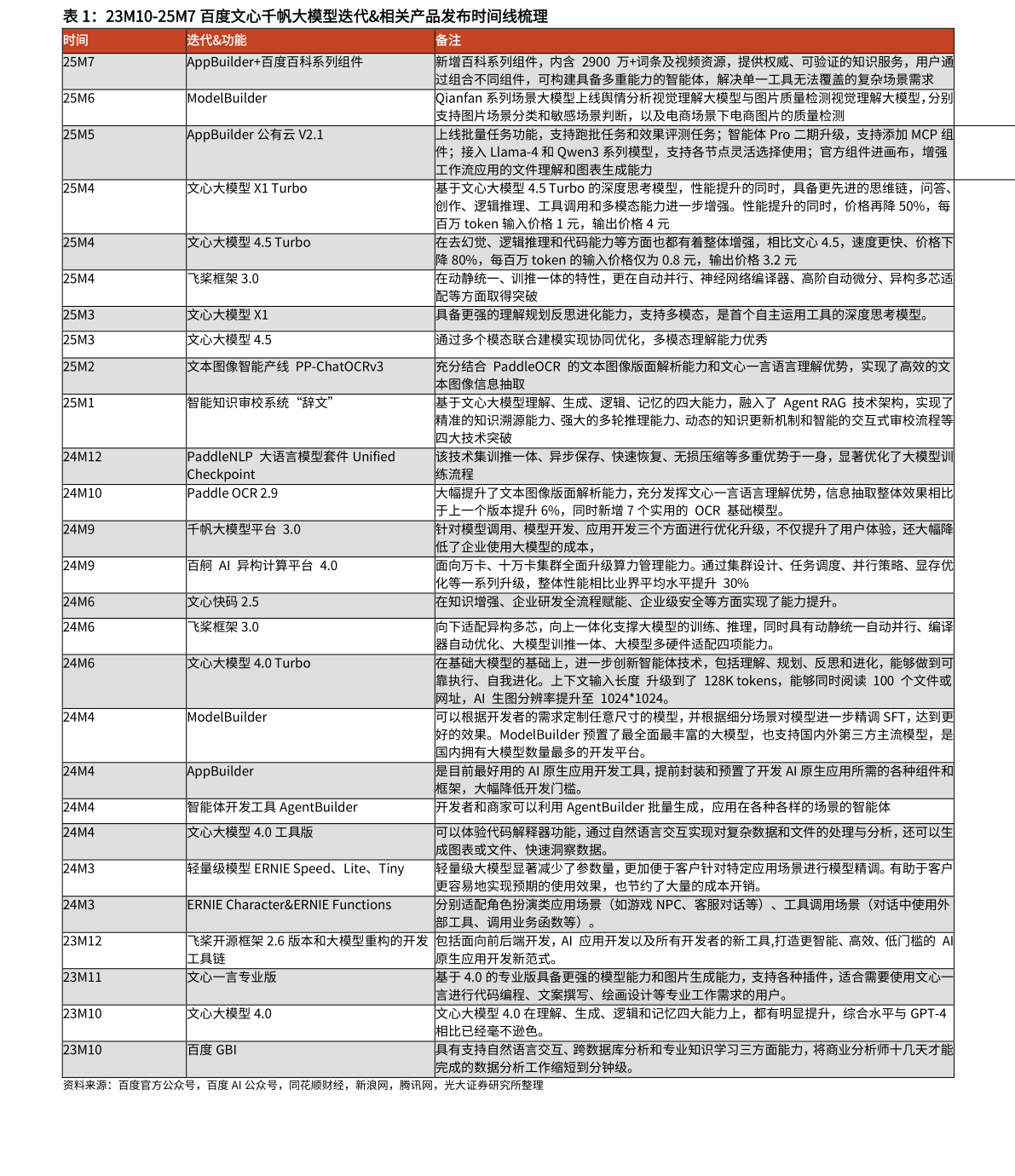

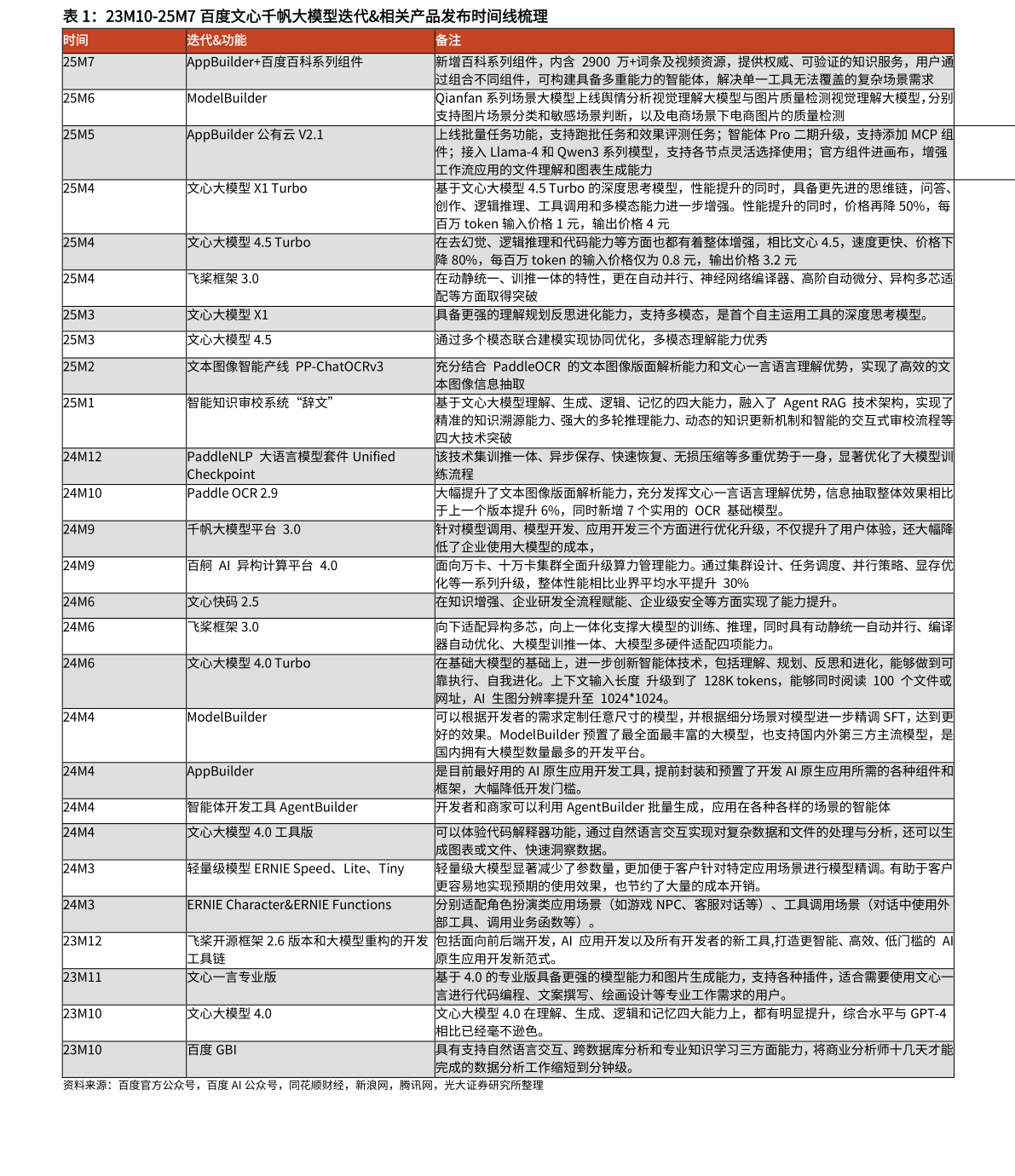

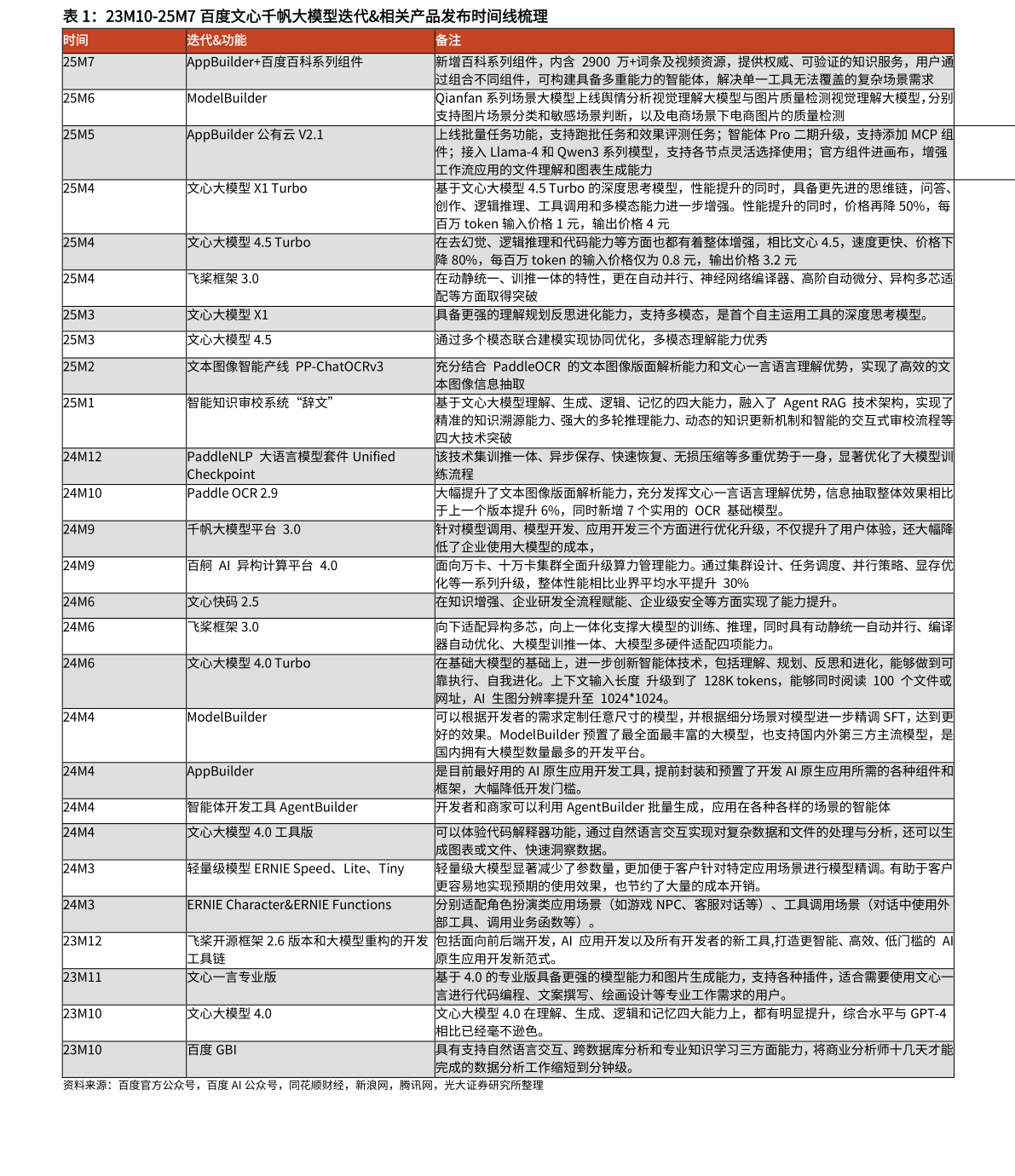

> 数据图表想问下各位网友23M10-25M7 百度文心千帆大模型迭代相关产品发布时间线梳理

2025-7-4